2月全球车市:中国稳居第一,美国连增19月

相关数据预计,2024年2月份,全球轻型超过600万辆,但同比下降2.8%,主要原因是中国市场的销量有所下滑。但是,全球轻型汽车年销售速率已经从1月份的8,200万辆上升至2月份的8,500万辆,但与去年下半年相比仍然疲软。

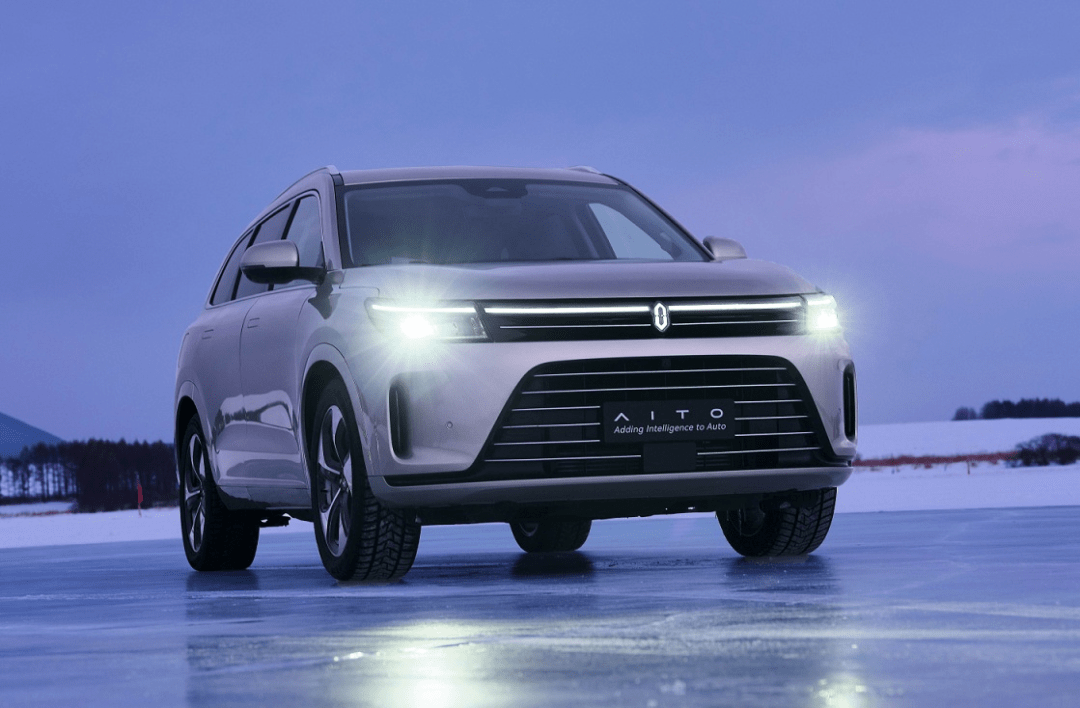

图片来源于网络,如有侵权,请联系删除

全球车市:中国保持第一,美欧保持连增

图片来源于网络,如有侵权,请联系删除

具体来看,2月份,中国汽车产销为150.6万辆和158.4万辆,环比分别下降37.5%和35.1%,同比分别下降25.9%和19.9%。对此,中汽协副秘书长陈士华分析指出,2月是春节月,有效工作日减少,且部分购车需求已在春节前得到释放,总体较1月有所回落。

1至2月份,中国汽车累计产销为391.9万辆和402.6万辆,同比增长8.1%和11.1%,这其中,乘用车和商用车继续保持平稳运行,和汽车出口延续良好表现。中国汽车工业协会副总工程师许海东强调,从今年前两个月表现来看,车市仍处于正常发展水平。

陈士华还表示,“后续相关政策的进一步细化和落实,将有助于持续巩固拓展汽车行业稳中向好发展态势,激发企业创新动力,推动汽车产业高质量发展。”

与此同时,美国轻型汽车市场已经从1月份的低迷中反弹,主要受益于消费者获得更大的折扣、经销商库存增加和车型选择更多等因素。GlobalData在一份报告中表示,2月份,美国新车和轻型卡车销量预计达到125万辆,同比增长9.2%,连续第19个月保持同比增长,日均销量从1月份的4.24万辆增至5万辆。

值得一提的是,混合动力汽车在美国市场上“如鱼得水”。2月份,丰田和本田的混合动力汽车销量也出现了两位数的增长;现代汽车最畅销的车型Tucson紧凑型跨界车的插电式混合动力车(同比增长280%)和油电混合动力车(同比增长29%)创下了交付记录;福特混合动力车交付量增长了32%,达到12,045辆。

在美国车市反弹的同时,欧洲汽车市场也摆脱了2023年年末的下滑趋势,连续两个月保持同比增长。由于大众和Stellantis等汽车制造商开始交付此前积压的订单,欧洲2月新车注册量为995,059辆,同比增长10%。其中,欧洲五大车市均实现了同比增长,英国(+14%)、法国(+13%)和意大利(+12.8%)的增幅高达两位数,西班牙(+9.9%)和德国(+5.4%)紧随其后。

目前来看,汽车制造商今年在欧洲的开局较为稳健,但借贷成本上升以及欧洲最大车市德国的经济衰退有可能导致消费者需求降低。此外,一些国家还在逐步取消激励措施,这也会对销量产生影响。

印度轻型汽车市场即将迎来创纪录的一年。GlobalData高管Ammar Master评论称:“印度市场在2024年已经有了一个坚实的开端,1月份轻型汽车批发销量同比增长了12%,尽管去年同期的销量也很强劲。2月份的初步数据进一步表明,在现代Creta改款等新车型的推动下,销量同比增长了约9%。”

GlobalData,强劲的经济扩张、财政刺激政策、对SUV的持续需求以及新车型的活跃,有望推动印度2024年的批发销量达到创纪录的490万辆。

日本2月新车销量同比下滑19.2%,至344,816辆,连续第二个月下滑,主要是因为认证测试丑闻导致大发和丰田在日本的新车销量分别下降了约80%和约30%。在认证测试造假曝光后,大发暂停了所有国产车型的出货,因此1月销量下降了约60%。大发在确认了部分车型的安全性后,于2月恢复了部分车型的出货,但销量仍会受到影响。

日本轻型汽车和摩托车协会的一名官员表示:“目前还不清楚大发何时能够恢复Tanto车型和其他受欢迎车型的发货,因此3月份的情况可能也很糟糕。”

韩国新车销量同比下滑18.9%。其中,韩国进口车销量下降25%,主要受高利率、韩国制造商的激烈竞争、农历新年假期、红海紧张局势加剧导致航运延误等因素的影响;韩国五大厂商本土销量也大幅下降了18%,主要是由于现代生产线停工进行维修和重组,以及新年假期。此外,韩国对新车的总体需求仍然低迷,消费者支出受到央行过去几年从0.5%大幅加息至3.5%的影响,未来可能会继续影响韩国车市的销量。

总的来看,不考虑特殊因素(春节)的情况下,2024年全球轻型汽车市场基本开局良好,预计2023年积极的销售势头将在2024年持续下去,但在前一年强劲增长之后,由于宏观经济背景低迷,销售速度将大大放缓。此外,全球电动汽车的普及速度预计将有所放缓,而这在过去几年中起到了支撑作用。因此,相关机构预计,2024年全球轻型汽车销量预计将达到9240万辆,同比小幅增长2%。

新能源车市:中国保持第一,欧洲增长11%

由于消费者期待更实惠的车型上市,在经历了连续几年的大幅增长后,全球电动汽车的销售需求最近几个月有所降温。

市场研究公司Rho Motion预计,2024年2月份,全球电动汽车(包括纯电动汽车和插电式混合动力汽车)的销量约为80万辆,同比仅增长3%,主要是受到中国春节的影响。Rho Motion数据经理Charles Lester指出,“增长较低的原因是,中国仍然是电动汽车的主导市场。”

具体来看,中国2月新能源汽车产销分别达到46.4万辆和47.7万辆,环比分别下降41.1%和34.6%,同比分别下降16%和9.2%,市场占有率达到30.1%(环比1月的29.9%提升0.2个百分点)。

其中,中国纯电动汽车2月产销量分别为28万辆和29.4万辆,同比分别下降28%和21.8%;插电式混合动力汽车产销均为18.3万辆,同比分别增长12.5%和22.4%;燃料电池汽车产销分别完成300辆和200辆,同比分别增长187%和370%,成为中国新能源增速最快的细分市场。

1至2月,中国新能源汽车产销累计完成125.2万辆和120.7万辆,同比分别增长28.2%和29.4%,市场占有率达到30%。

与此同时,欧洲电动汽车(包括纯电动汽车和插电式混合动力汽车)销量达到20.4万辆,同比增长10.9%,市场份额为20.5%。值得一提的是,由于德国和瑞典等市场的需求下降,纯电动汽车未能在欧洲市场抢占更多份额。

首先,作为欧洲最大的电动汽车市场,2月份,德国电动汽车销量达到42,054辆,同比下滑5%,市场份额从去年同期的21.5%下降到了19.3%。其中,纯电动汽车销量下滑约15%,市场份额从去年同期的15.7%下滑至12.6%,插电式混合动力汽车销量增长约22%,市场份额从5.8%增长至6.7%。

不难看出,目前,德国电动汽车市场仍然受到政府去年12月突然取消购车激励措施的影响。在政府取消激励措施后,德国纯电动汽车市场处于混乱之中,可能还需要几个月的时间才能重新找到新的平衡点。

目前,德国的经济仍处于衰退之中。在这种经济环境下,2024年德国汽车市场预计将继续疲软,其中包括纯电动汽车市场。然而,得益于长期的拥车成本优势,德国纯电动汽车市场份额应该会继续缓慢增加。

与此同时,在欧洲电动化转型最快的市场挪威,电动汽车在整体汽车市场中的占比仍然保持在90%以上。具体来看,挪威2月电动汽车市场份额高达92.1%,高于去年同期的90.1%。值得一提的是,特斯拉在挪威售出了1,747辆Model Y,几乎占整个市场的四分之一。

其中,挪威纯电动汽车的市场份额从去年同期的83.1%增长至90.1%,并且已经连续第二个月超过90%;插电式混合动力汽车市场份额从7.0%下滑至占2.0%。从2024年1月1日起,挪威所有非纯电动汽车都会面临更高的税,以帮助该国实现“到2025年100%电动化”的目标,这也导致挪威插电式混合动力汽车的销量在过去两个月异乎寻常地低。

但是挪威的普通百姓正感受到经济紧缩带来的“寒意”,非纯电动汽车需缴纳更高的税,然而市面上经济实惠的电动汽车却寥寥无几。挪威最便宜的纯电动汽车是39千瓦时的日产LEAF,起售价为232,600挪威克朗(约20,400欧元,不含销售税)。这些综合因素的必然结果就是挪威整体汽车销量下降。挪威新的政策变化打破了电动汽车市场的平衡,至少要等到第二季度中期,市场才会出现新的平衡。

总体来看,续航里程焦虑、不确定的经济前景以及缺乏平价车型等因素限制了电动汽车的进一步普及,全球电动汽车行业都面临着巨大的压力,特别是欧洲市场。

此外,欧洲市场还面临电动汽车激励措施取消的困境。雷诺集团董事长Jean-Dominique Senard也在近日表示:“补贴不应该是永远的,但我们现在需要补贴。德国去年12月决定取消补贴,极大地破坏了电动汽车市场的稳定,这有可能导致某种程度的需求下滑,尤其是在2024年。”

彭博行业研究分析师Gillian Davis和Michael Dean在一份报告中表示:“欧洲新能源汽车的销量已经开始放缓。随着消费者购买欲的减弱,今年新能源汽车在整个欧洲市场中的份额可能会停滞不前。”

尽管面临诸多挑战因素,但全球电动化转型依然大势所趋。今年全球电动汽车销量将继续保持增长,但增速会放缓。

彭博新能源财经(BNEF)的数据显示,2021年全球电动汽车销量增长一倍多,2022年增长62%,2023年增长31%。BNEF预测2024年将再次放缓至21%。